Ко мне обратился собственник предприятия с задачей по созданию семейного капитала отдельно от бизнеса для максимальной защиты личных накоплений от обесценивания и посягательств.

Мы пообщались и в итоге сформулировали его запросы:

•Защитить личные активы от субсидиарной ответственности.

•Обезопасить финансово семью от обязательств бизнеса (кредитная линия в 100 млн. руб.).

•Обеспечить прибавку к пенсии к 60 годам от 150.000 руб. через создание личного капитала.

Первичный анализ финансовой ситуации показал:

•Отсутствие планирования, отсутствие учета и бюджетирования личных финансов.

•Цели не определены, личный бюджет не ведется. Как следствие, высокие расходы и постоянное изъятие денег из кассы бизнеса.

•Личные активы (кроме жилой недвижимости, в которой проживают) не сформированы.

Какие практические шаги были сделаны:

1.Проработали и составили Личный Финансовый План.

2.Разработали и реализовали план финансовой защиты.

3.Подобрали финансовые инструменты для достижение целей с помощью инвестирования.

Результат после нескольких лет совместной работы:

•Размер финансовой подушки составляет $500.000 - это означает что семья в случае гибели кормильца не будет отвечать по долгам бизнеса своим имуществом и сможет обеспечить все необходимые потребности каждого члена семьи в течении 3-5 лет. Эти деньги в дальнейшем унаследуют дети.

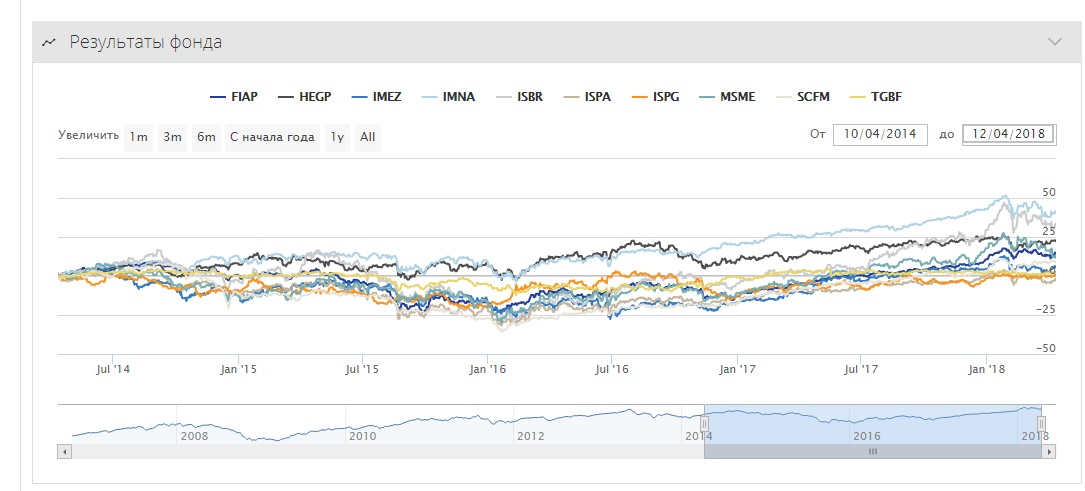

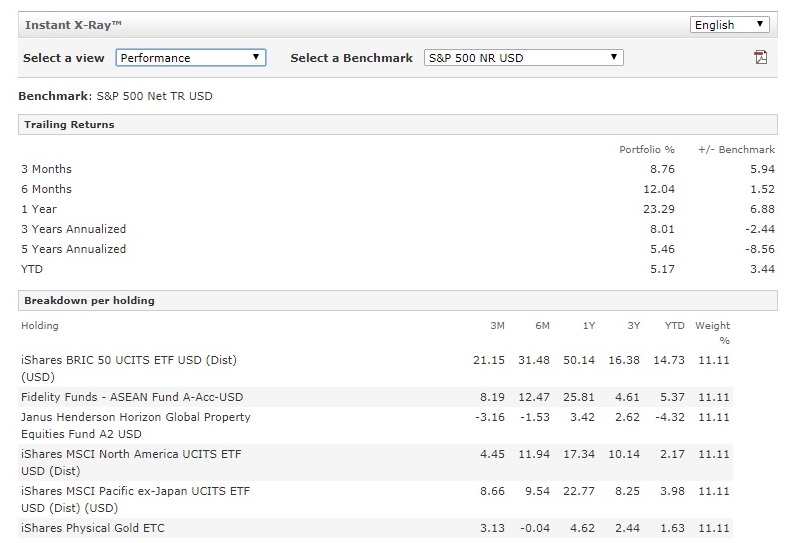

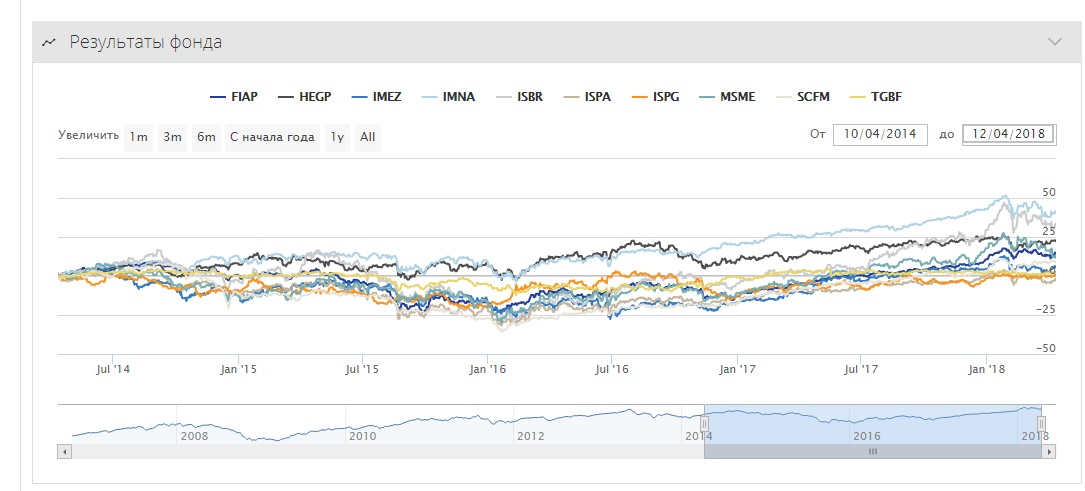

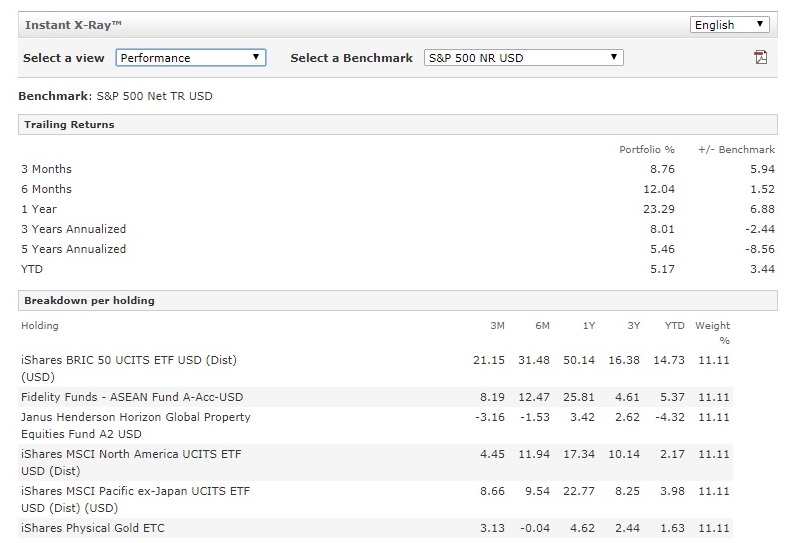

•Приступили к созданию пенсионного капитала к 60 годам в $2.000.000 через портфельное инвестирование. Сейчас инвестировано $70.000 (стоимость активов $85.000). Валютная доходность типового портфеля за 2017 год составила 21%. Доходность за все время инвестирования 7,51% годовых в долларах. Этот капитал также автоматически перейдёт детям.

•Кассовые разрывы в семейном бюджете отсутствуют, как следствие, прекращено бесконтрольное изъятие денег из оборота бизнеса.

Как составить личный финансовый план - пошаговая инструкция:

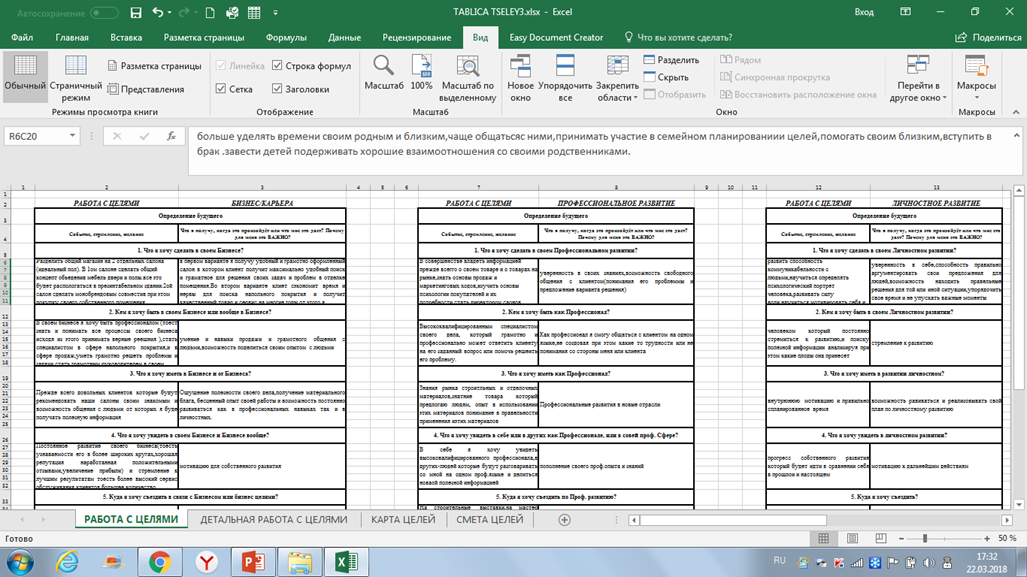

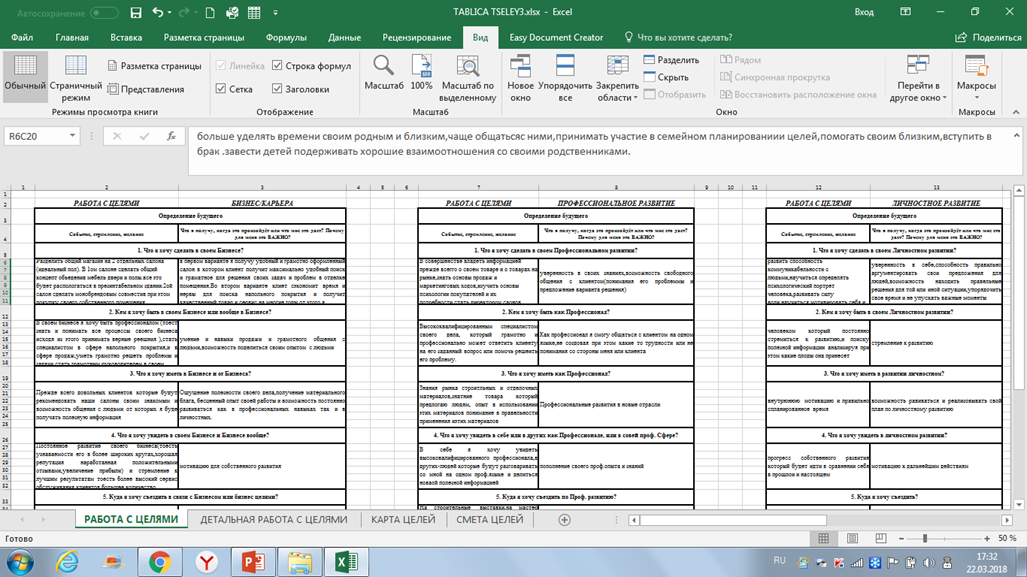

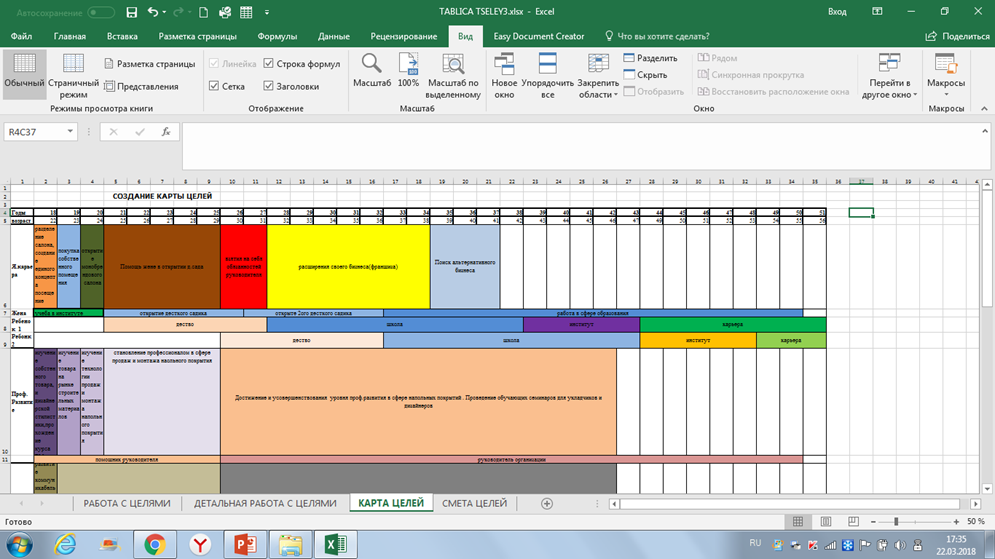

ШАГ 1. Первое, с чего начинаем прорабатку личного финансового плана - это формулировка целей. Правильно поставленные цели - это 80% успеха при реализации плана в жизнь.

Прорабатываем финансовые цели. Хотя финансовый план - это про материальные цели (вещи), не стоит упускать из жизни другие сферы жизни: карьеру, здоровье, семью, профессиональное и личностное развитие. Задача консультанта на данном этапе помочь увидеть зоны роста и наметить план по каждой сфере жизни для развития. Как правило, для этого необходимы материальные ресурсы, которые предусмотрительно учесть в будущем финансовом плане.

При создании личного финансового плана важным этапов является формулирование финансовых целей. Если к этому подойти формально, то план получится таким же формальным, и будут постоянно возникать множество вопросов (надо/не надо) при принятии важных финансовых решений. Если правильно сформулировать личные цели, то финансовые решения в дальнейшем будут приниматься легко и непринужденно.

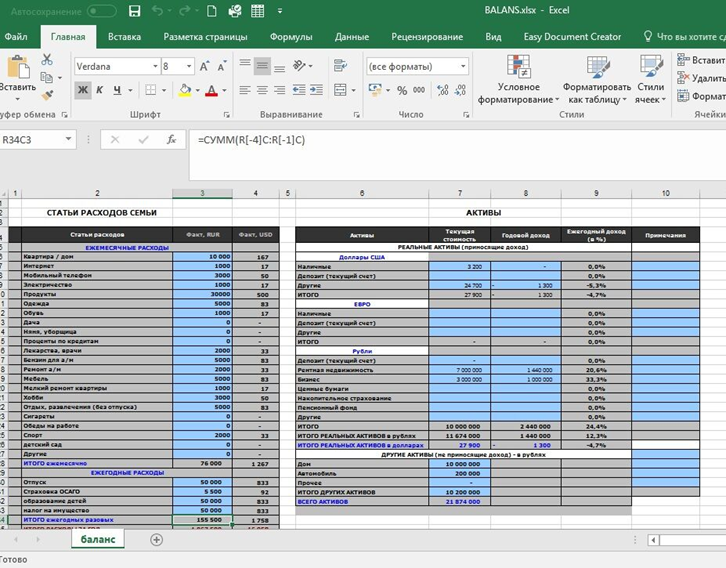

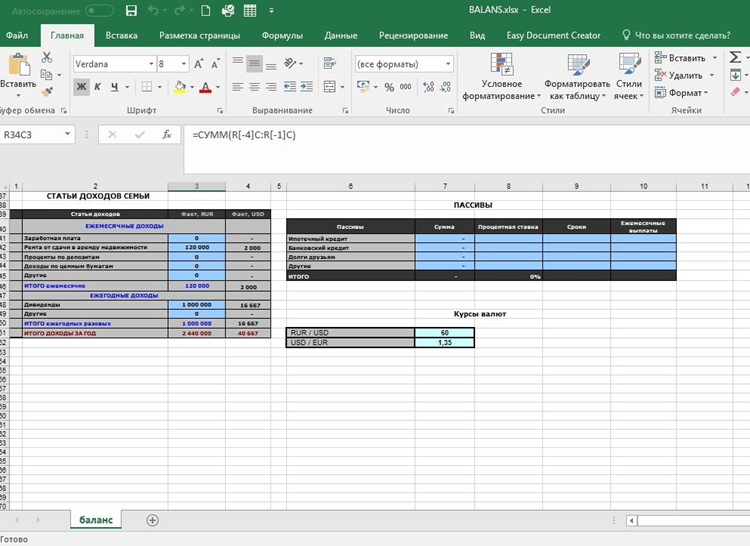

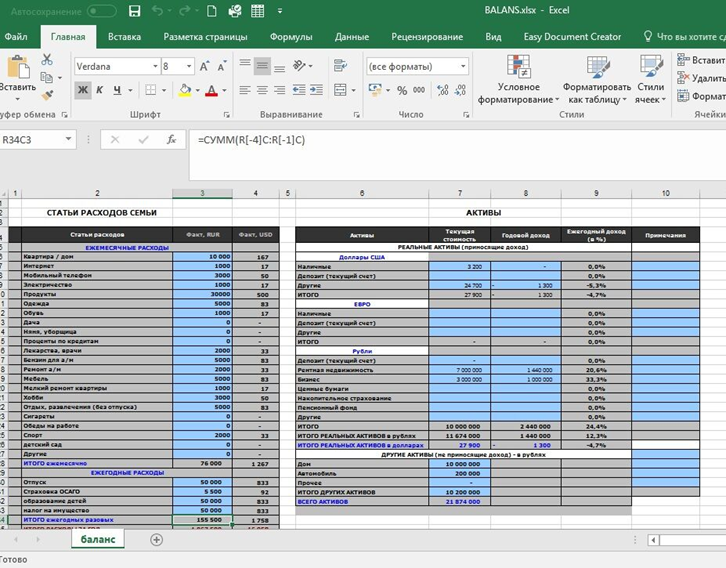

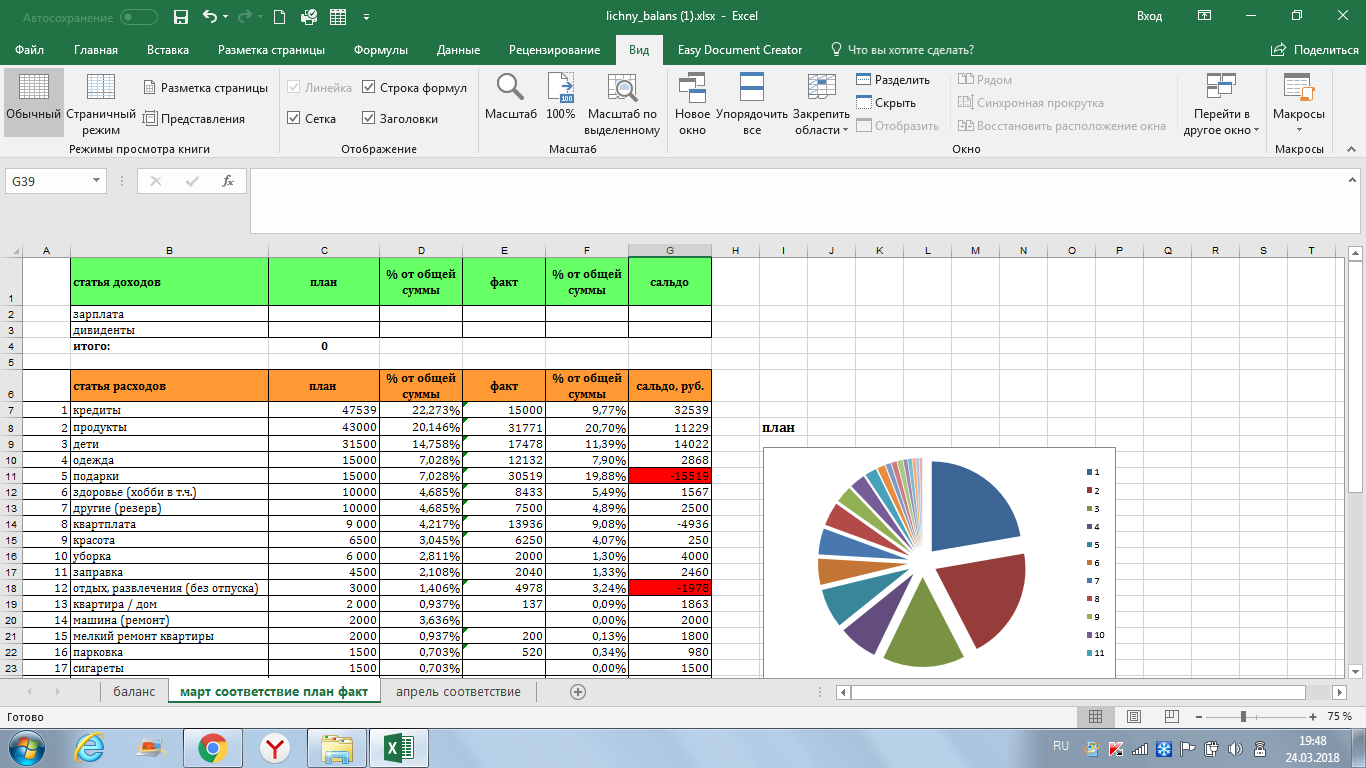

Шаг 2. Анализируем финансовую ситуацию, бюджет и имеющиеся инвестиционные вложения.

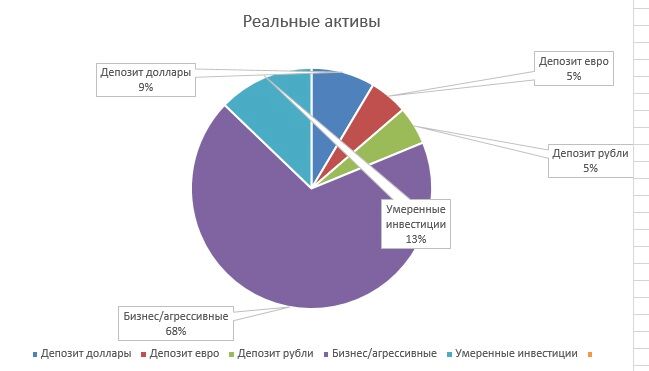

Определяем какую доходность приносят реальные активы и насколько существующие инвестиционные вложения помогают реализовать финансовые цели семьи.

На этом этапе важно понять реальное положение дел в финансах для понимания исходной точки, с которой начнем движение к личным целям.

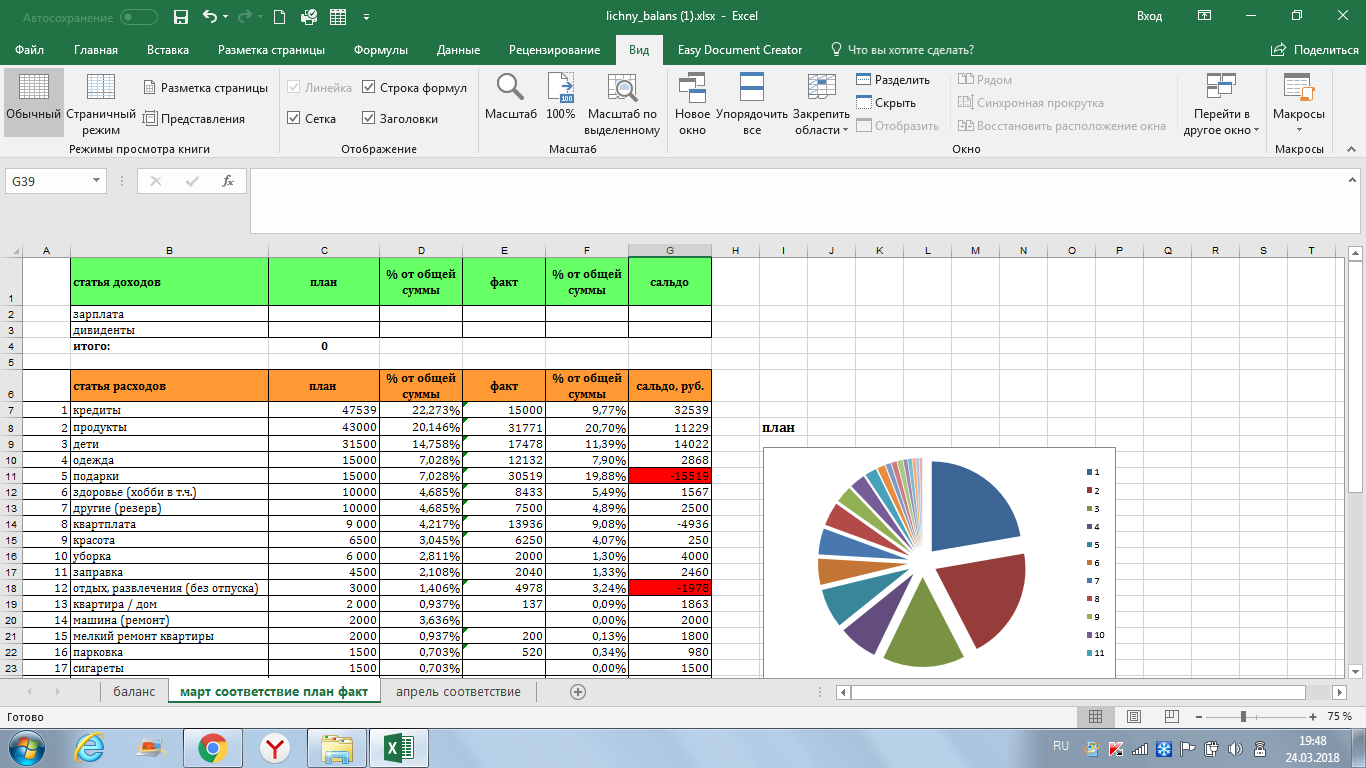

Анализ доходов и расходов, соотношение пассивов и активов - покажет готовность бюджета к инвестированию.

Обсуждаем и создаем удобный механизм учета и планирования бюджета. Это необходимо для эффективного управления деньгами, ибо тем, что не посчитано, не возможно управлять.

Шаг 3. Прорабатываем план финансовой защиты.

В план финансовой защиты входит:

I. Ликвидный денежный резерв.

II. Финансовый резерв через страхование рисков.

III. План создания пенсионных накоплений/план создания капитала.

I. Создаем и размещаем ликвидный денежный резерв (если отсутствует).

Определяем сумму резерва и выбираем финансовый инструмент. Обычно для хранения резерва применяется депозит в надежном банке. Депозит одновременно является ликвидным денежным резервом и счетом, через который деньги движутся транзитом на реализацию текущих финансовых целей семьи.

Резерв может потребоваться в случае возникновения непредвиденных трат.

Для выбора банка, депозита, дебетовых карт (в т.ч. с кеш беком) использую сайт banki.ru. Здесь так же можно рассчитать кредиты и в т.ч. ипотеку.

II. Создаем финансовый резерв через страхование рисков.

Для того, чтобы не держать в наличных крупные суммы, существует страхование рисков - ответственности, здоровья и имущества.

Страхование позволяет создавать денежные резервы на случай непредвиденных событий, а свободные деньги инвестировать и тратить на потребление.

У вас не будет необходимости держать под рукой значительные сумму в наличных при наступлении не предвиденных событий - несчастных случаев и их последствий, связанных с лечением и восстановлением здоровья.

При возникновении опасных заболеваний, например рака, все расходы по лечению возьмут на себя страховые компании, в том числе оплату стоимости лекарств и лечения в зарубежных клиниках.

Существует множество вариантов российского и зарубежного страхования жизни. Из всего многообразия подбираем то, что вам подходит больше всего.

III. План создания пенсионных накоплений.

Чтобы понять какой размер денежной прибавки необходимо обеспечить, нужно определиться, готовы ли вы снижать или повышать уровень жизни по достижении возраста 60-65 лет и какой капитал будет необходим для поддержания желаемого уровня жизни.

От этого зависит инвестиционная стратегия.

Шаг 4. Подбираем финансовые инструменты под реализацию целей.

Краткий курс по инвестированию можно пройти здесь.

Разбираемся в критериях надёжности финансовых посредников. Одним из кретериев надежности является наличие международного рейтинга у компании или актива, в который предполагается инвестировать. Подробнее о основных критериях гарантии надёжности на примере сравнения двух финансовых компаний написано в этой статье.

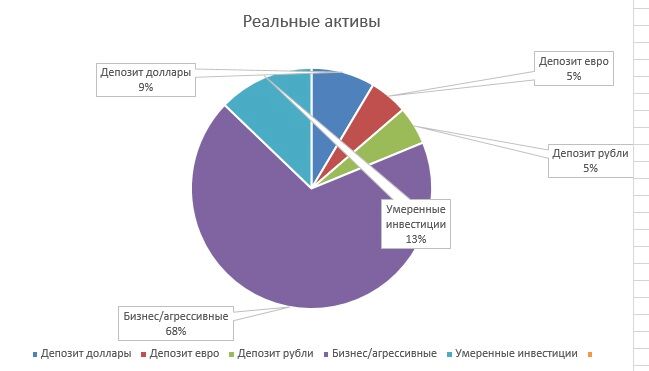

Задача на этом этапе, распределять денежные средства по разным классам активов, наполняя консервативные, умеренные и агрессивные инструменты средствами из текущего дохода.

Существует три подхода в инвестировании:

1. Спекуляция. Суть метода – зарабатывать на имеющихся деньгах, пытаясь «обыграть» рынок и получить доходность выше рынка. Горизонт инвестирования от 1 дня.

2. Активное инвестирование. Суть метода – увеличивать вложенные средства пытаясь обыграть рынок. В отличие от спекуляции, количество сделок намного меньше, но, по сути, это то же самое. Горизонт инвестирования 1-3 года.

3. Портфельные инвестиции. Суть метода – увеличить вложенные средства с помощью капитализации. В отличии от спекуляции и активного инвестирование портфельный инвестор не пытается переиграть рынок. Следствие этого инвестору не приходится тратить кучу времени на анализ и изучение массы текущей профессиональной информации.

Пассивное инвестирование позволяет вкладывать деньги, максимально распределяя риски по разным экономикам, активам, валютам, не вникая в технический или фундаментальный анализ и не пытаясь переиграть рынок.

Для такой стратегии наилучшим образом подходит инвестирование в зарубежные взаимные фонды (Mutual Funds).

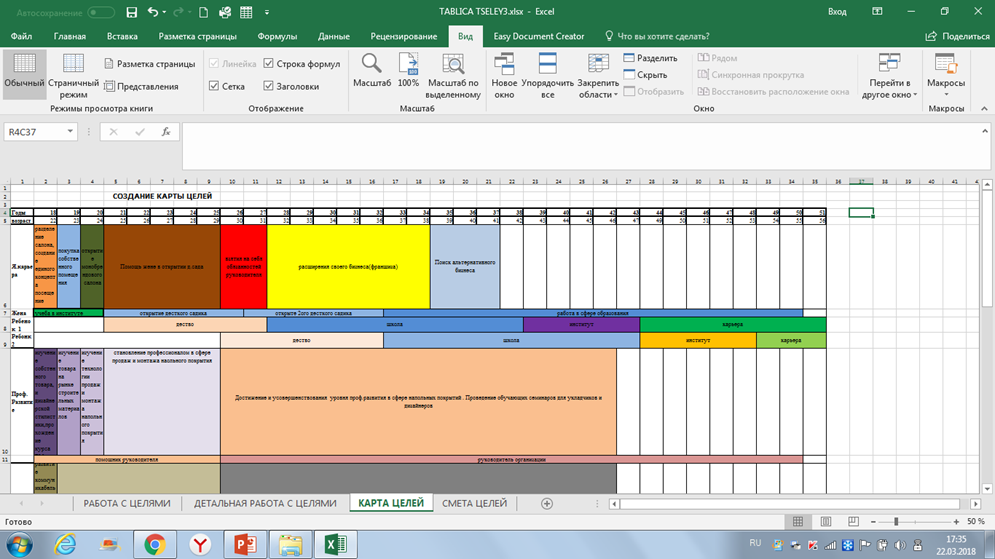

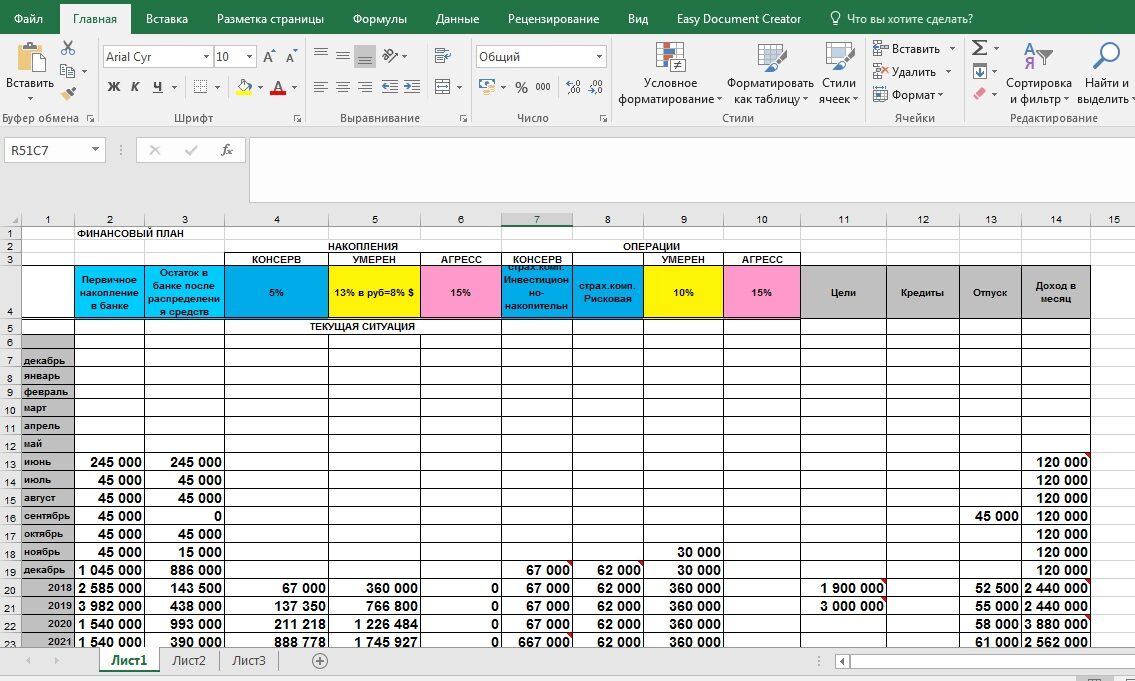

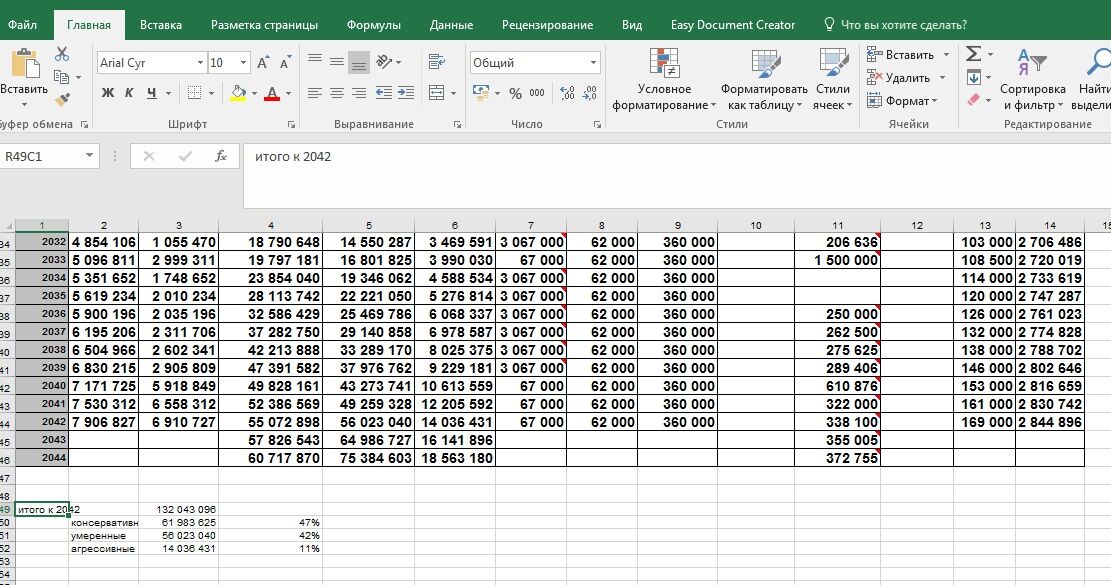

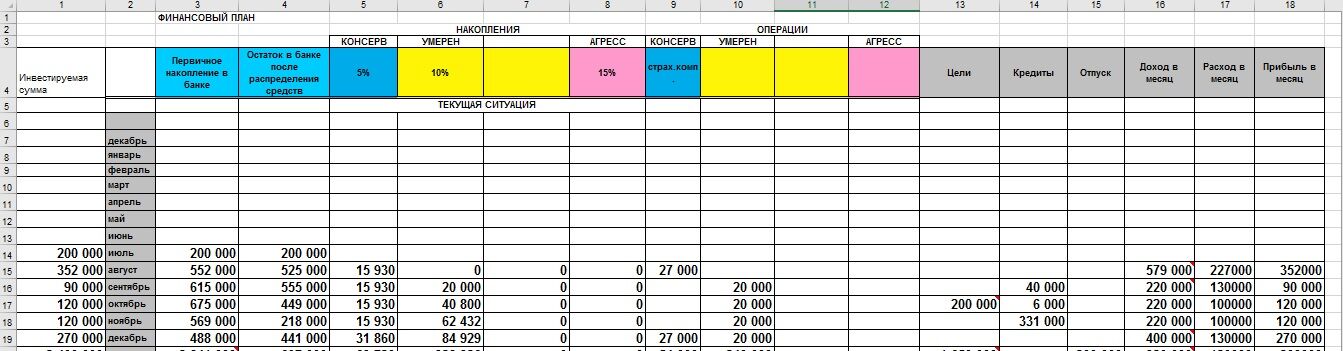

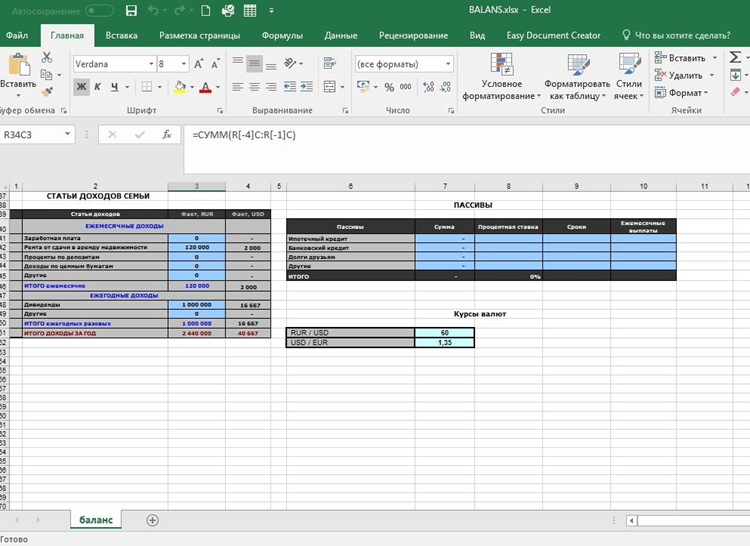

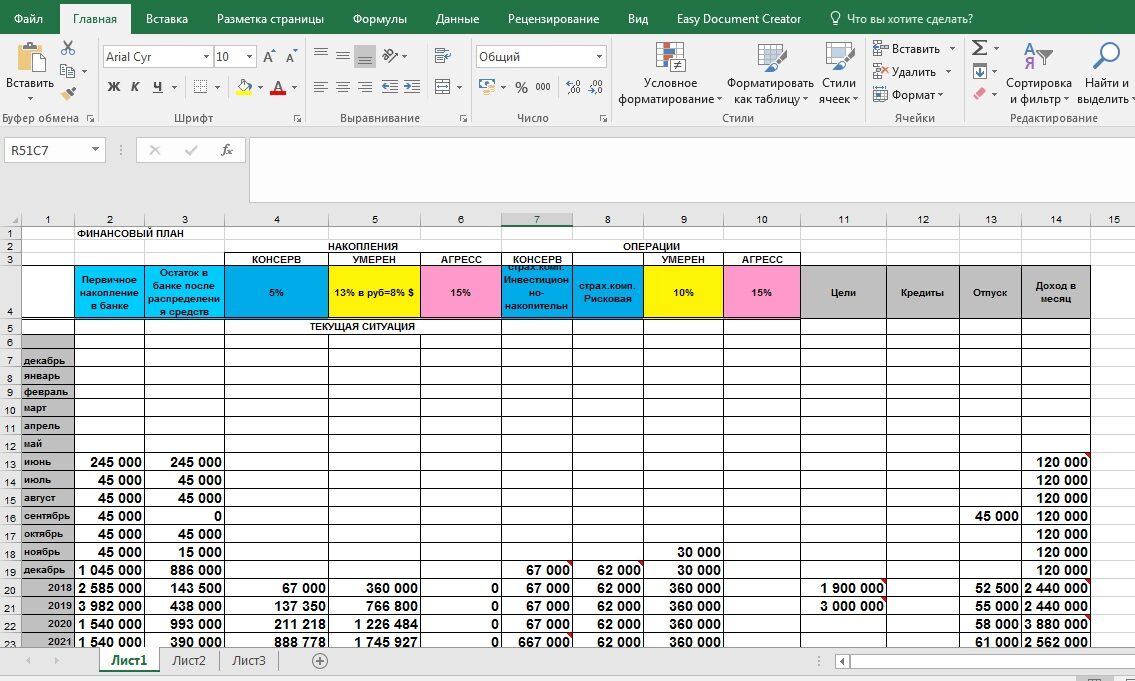

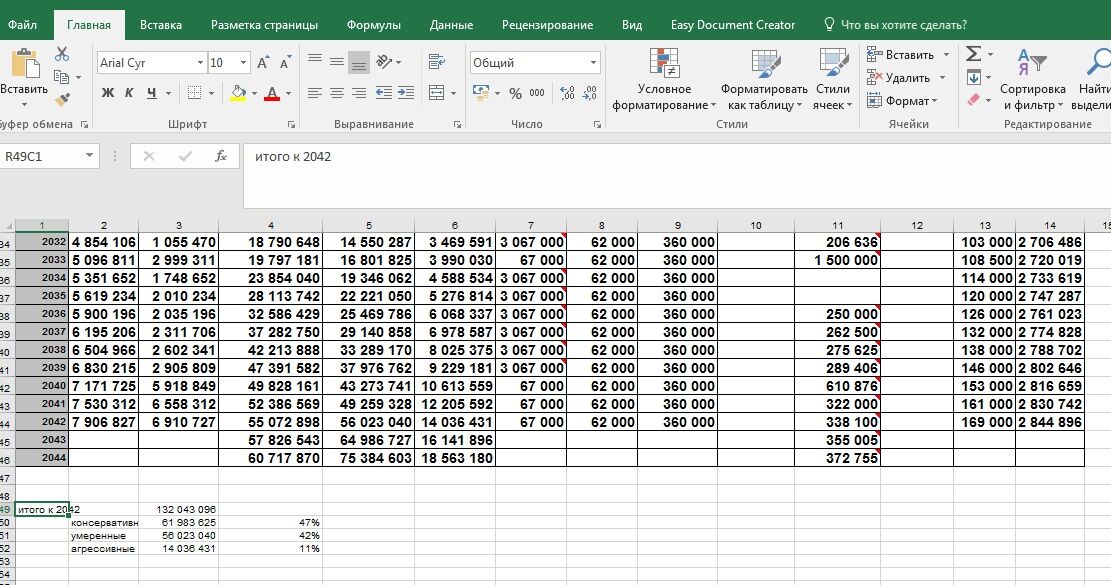

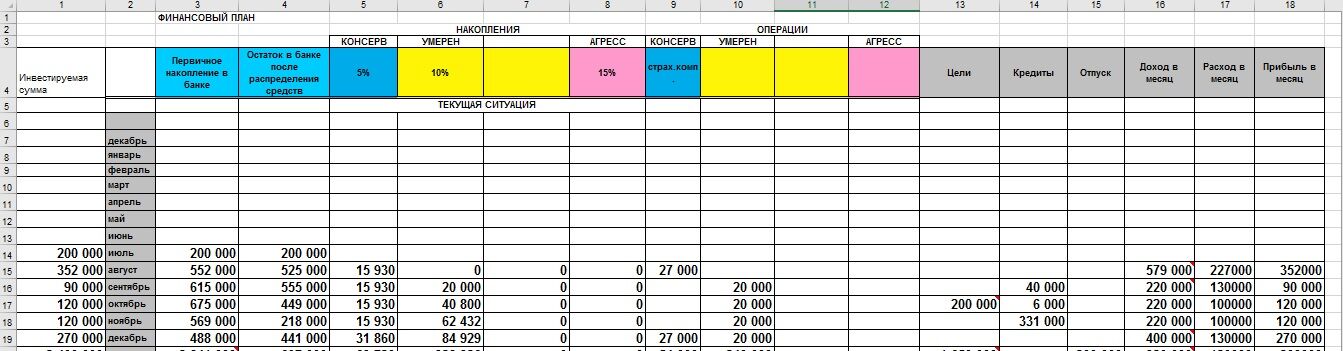

Шаг 5. Составляем личный финансовый план в таблице Excel.

Это кульминация совместно проделанной работы по анализу бюджета, активов и пассивов, постановке целей, анализу существующего инвестиционного портфеля, работы подбору и дополнению в портфель финансовых инструментов. Все это сводится в таблицу Excel.

Excel позволит увидеть возможные кассовые разрывы при достижении финансовых целей и инвестировании. Заранее среагировать и не допустить такого развития событий. Покажет размер необходимого ежемесячного и ежегодного дохода для реализации в полном объеме целей семьи.

Смоделирует направление финансовых потоков и поэтапную реализацию создания личного капитала, обеспечит достижение финансовых целей семьи: резервом на непредвиденные траты, детей образованием, жильем, отдых два и более раза в год, смену автомобилей каждые 3-5 лет, создаст сбалансированную структуру активов по классам (консервативным, умеренным, агрессивным), по соотношению валют и по распределению активов по разным экономикам мира.

Реализация личного финансового плана.

После того как личный финансовый план составлен, начинаем реализацию.

Определяем первые шаги, какие финансовые цели ближайшие к реализации, какого дохода и расходов придерживаться, в какие финансовые инструменты заводим деньги сейчас, в какие потом.

Может быть так, что ситуация начнет меняться и план будет претерпевать изменения. Это нормально и мы во время будет производить его корректировку и принимать правильные финансовые решения. Отслеживать динамику реализации личного финансового плана и производить необходимую корректировку.

Анализировать движение денежных потоков и корректировать финансовый план согласно изменениям в целях, доходах и расходах.

Анализировать динамику капитализации ваших активов.

И так трудимся, пока не реализуются все финансовые цели или создастся необходимый для этого капитал...

Делитесь информацией в социальных сетях и подписывайтесь на свежие статьи.